Mais uma vez é chegado o momento da declaração do Imposto de Renda, que neste ano de 2024, inicia nesta sexta-feira (15) e encerra no dia 31 de maio. A estimativa da Receita Federal é que sejam entregues 43 milhões de declarações de Imposto sobre a Renda das Pessoas Físicas (IRPF) referente ao ano-base 2023. Em entrevista ao BNews, o contador Max Coimbra informou quem precisa declarar o Imposto de Renda e explicou como fazer o procedimento.

Confira entrevista na íntegra:

BNews: Quem precisa fazer declaração de Imposto de Renda e quem está isento?

Max Coimbra:

Pessoa residente no brasil que em 2023 se encontrava em uma ou mais situações a seguir:

• Auferiu rendimentos tributáveis superior a 30.639,90

• Auferiu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 200.000,00

• Auferiu ganho de capital tributável

• Realizou operações de alienação na bolsa de valores, mercadorias, futuros e assemelhados cuja soma foi superior a 40 mil reais ou com apuração de ganho liquido sujeito ao imposto de renda.

Atividade rural:

• Obteve receita bruta em valor superior a R$ 153.199,50 (cento e cinquenta e três mil, cento e noventa e nove reais e cinquenta centavos); ou

• Pretenda compensar, no ano-calendário de 2023 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2023;

• Teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 800.000,00

• Passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro

• Optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, caso o produto da venda seja aplicado na aquisição de imóveis residenciais localizados no País, no prazo de 180 (cento e oitenta) dias, contado da celebração do contrato de venda

• Optou por declarar os bens, direitos e obrigações detidos pela entidade controlada, direta ou indireta, no exterior como se fossem detidos diretamente pela pessoa física, nos termos do Regime de Transparência Fiscal de Entidade Controlada estabelecido

• Teve, em 31 de dezembro, a titularidade de trust e demais contratos regidos por lei estrangeira com características similares a este, nos termos dos arts. 10 a 13 da Lei nº 14.754, de 2023; ou

• Optou pela atualização a valor de mercado de bens e direitos no exterior, nos termos do art. 14 da Lei nº 14.754, de 2023.

BNews: Quem não fizer, pode sofrer quais penalidades?

Max Coimbra: A omissão da DIRPF impacta na regularidade do CPF, onde passará a ter a situação como PENDENTE DE REGULARIZAÇÃO, podendo inclusive impedir abertura de contas, uso do cartão de credito, abertura de empresas, etc.

BNews: Quais as mudanças da declaração do ano passado para esse ano? Mudou a faixa de renda?

Max Coimbra: As principais são:

1- Mudança do teto de isenção de rendimentos tributáveis que era R$ 28.559,70 e passou para 30.639,90

2- Teto de rendimentos isentos e não tributáveis que era R$ 40.000,00 e passou para R$ 200.000,00

3- Bens e direitos a obrigação era a partir de R$ 300.000,00 e passou para R$ 800.000,00

4- Atividade rural o teto de isenção era de R$ 142.798,50

5- Quem declara a pensão alimentícia precisa ficar atento. Em 2024, é obrigatório informar, além do CPF e a data de nascimento do beneficiado, o valor estipulado em decisão judicial ou que foi formalizado no cartório. A Receita quer evitar fraudes com a dedução de valores fictícios

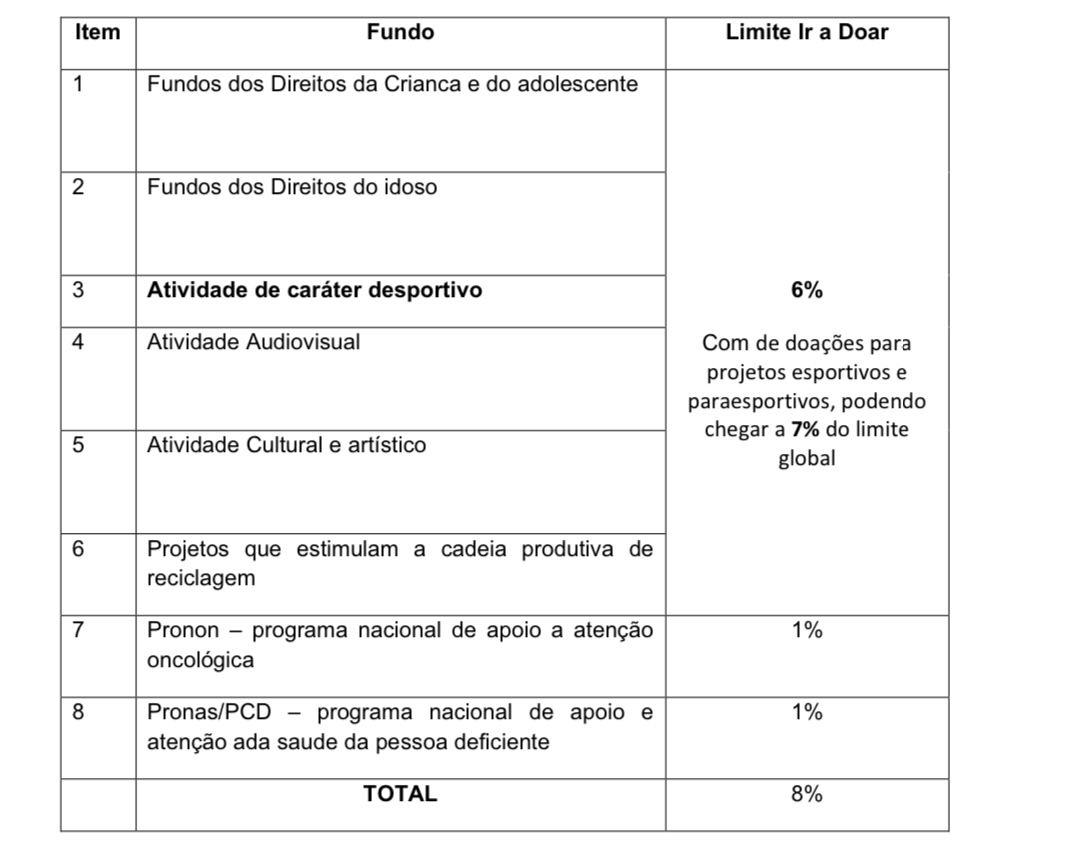

6- Aumento de 1 ponto percentual na dedução de doações para projetos esportivos e paraesportivos, podendo chegar a 7% do Imposto de Renda devido;

7- Doação de 6% (do imposto devido a projetos) que estimulem a cadeira produtiva de reciclagem;

8- Retorno da doação de 1% (do imposto devido) ao Programa Nacional de Apoio à Atenção Oncológica (Pronon);

9- Retorno da doação de 1% (do imposto devido) ao Programa de Apoio à Atenção da Saúde da Pessoa com Deficiência (Pronas).

BNews: Como funciona a dedução do imposto com doações?

Max Coimbra: Durante o ano as doações têm o limite de 8% e poderão ser deduzidos na declaração do ano seguinte:

Caso o contribuinte não tenha realizado doações dentro do limite global de 6% para os fundos da criança e do adolescente e queira doar diretamente na declaração do imposto de renda, pode fazer desde que:

A declaração deve ser transmitida na modalidade de Deduções Legais. Parte do imposto devido, apurado na declaração, equivalente a 3%, será direcionada como doação para uma das entidades designadas, em vez de ser remetida à Receita Federal. Esta doação é efetuada através da seção “Doações Diretamente na Declaração”, onde é necessário selecionar um dos diversos fundos listados pela Receita Federal por meio do programa.

Para realizar esta ação, basta acessar a barra de opções “Doações Diretamente na Declaração”. Uma vez dentro, o contribuinte deve escolher o fundo ao qual deseja destinar a contribuição e, em seguida, clicar em “Novo”, especificando o tipo de fundo (municipal, estadual ou federal), a cidade correspondente e o valor a ser destinado.

Posteriormente, é imprescindível imprimir a guia de recolhimento, conhecida como Darf, e efetuar o pagamento até o último dia do prazo de entrega da declaração. O valor destinado aos fundos será deduzido do montante que o contribuinte pagaria ou acrescentado ao cálculo da restituição.

BNews: Quem perder o prazo, o que acontece?

Max Coimbra: Terá valor mínimo de R$ 165,74 (cento e sessenta e cinco reais e setenta e quatro centavos) e valor máximo correspondente a 20% (vinte por cento) do Imposto sobre a Renda devido.

BNews: Para os empreendedores, como o MEI, como funciona a declaração do IR?

Max Coimbra: Segue o procedimento para calcular o rendimento tributável das atividades do MEI em 2023:

Calcule o valor total das despesas do MEI durante o ano, incluindo água, luz, telefone, compra de mercadorias, custos de manutenção de equipamentos, salários (se houver empregados), aluguel de espaço, entre outros.

Determine a parcela da receita bruta isenta de imposto de renda, que varia de acordo com o tipo de atividade:

8% da receita bruta para comércio, indústria e transporte de carga.

16% da receita bruta para transporte de passageiros.

32% da receita bruta para serviços em geral.

Calcule o rendimento tributável subtraindo as despesas e a parcela isenta da receita bruta.

Se o rendimento tributável resultar em um valor superior a R$ 30.639,90, será necessário declarar como pessoa física.

Caso o valor seja igual ou inferior a R$ 30.639,90, o MEI deve verificar se se enquadra em outras condições que exijam a declaração como pessoa física.

Tendo uma escrituração contábil tudo muda, porque não existe limite máximo para o lucro isento na hora de declarar a renda como pessoa física. Ou seja, todos os lucros obtidos pela empresa MEI poderão ser lançados como rendimentos isentos e não tributáveis.

Com informações do site Bnews.